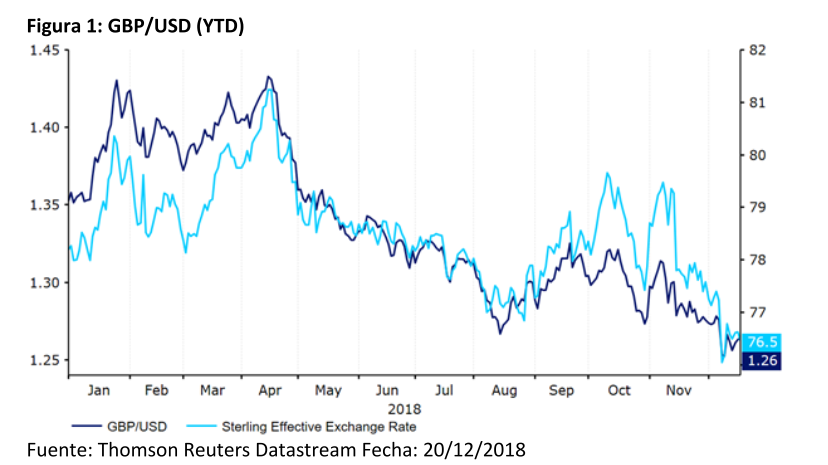

2018 ha sido otro año particularmente agitado en los mercados de divisas. En Reino

Unido, el Brexit ha acaparado los titulares y ha dado lugar a una situación volátil.

Mientras que la primera ministra Theresa May logró un acuerdo con la Unión Europea

en torno al Brexit en noviembre, ha retrasado la votación parlamentaria de su propuesta

hasta el 14 de enero. Este prolongado período de incertidumbre ha tenido un gran peso

en la libra, ya que la moneda de Reino Unido se desplomó en diciembre hasta su nivel

más bajo desde abril de 2017, perdiendo alrededor del 13% de su valor desde abril de

este año.

Como siempre, la política monetaria ha jugado un papel importante. La Reserva Federal

ha continuado elevando los tipos de interés de manera regular durante este año, con su

último aumento en diciembre, marcando su cuarto aumento este año. En Europa, el

Banco Central Europeo ha sido mucho menos activo. Si bien el BCE finalizará

oficialmente su programa de flexibilización cuantitativa a finales de este mes, ha

mantenido los tipos de interés constantes y ha continuado reiterando que el primer

aumento desde 2011 sigue estando muy lejos. Esto ha contribuido a un euro mucho más

débil, que también cayó a un mínimo de más de un año en noviembre. En cuanto al

Banco de Inglaterra, el gobernador Mark Carney y sus compañeros votaron a favor de

otro aumento de tipos en Reino Unido en agosto, aunque los cambios futuros en la

política dependen directamente del Brexit.

El presidente Trump también ha seguido en el foco de las noticias. Su mayor retórica

proteccionista ha aumentado los temores sobre una guerra comercial entre Estados

Unidos y China, lo que ha llevado a un aumento de los flujos refugio hacia el dólar, el

yen japonés y el franco suizo.

Los peores comportamientos de las divisas del G10 este año (YTD): Corona sueca

(SEK), Dólar australiano (AUD).

Los peores comportamientos de las divisas de mercados emergentes (YTD): Peso

argentino (ARS), Lira turca (TRY).

Los mejores comportamientos de las divisas del G10 este año (YTD): Dólar

estadounidense (USD), Yen japonés (JPY).

Los mejores comportamientos de las divisas de mercados emergentes YTD: Baht

tailandés (THB), Peso mexicano (MXN)

¿Qué tiene preparado el 2019 para el mercado de divisas?

Dólar estadounidense

A pesar de que los tipos volvieron a subir en diciembre, la Reserva Federal ha tomado

un tono más moderado en las últimas semanas. El presidente Jerome Powell ha

declarado que los tipos de interés se están acercando al nivel neutral, lo que lleva a una

inflación estable y a una economía que crece en la tendencia a largo plazo. Las

previsiones de crecimiento de EEUU fueron revisadas a la baja por la Fed en diciembre,

mientras que la última gráfica de puntos mostró un promedio de solo dos alzas en 2019

en comparación con las tres que figuraban en septiembre (Figura 2). El mercado ahora

no está valorando una subida en 2019, mientras que ofrece una mayor probabilidad de

un recorte de tipos en 2020 que una subida.

Fuente: Thomson Reuters Datastream Fecha: 20/12/201

Después de estas comunicaciones, creemos que es probable que se produzca una pausa en el ciclo de alzas de la Fed en el primer semestre del próximo año, con el FOMC en espera de nuevas publicaciones sobre datos de inflación antes de volver a evaluar la

necesidad de aumentos en el segundo semestre de 2019. Esto garantiza que es posible

que solo se vea una subida de la Fed en los próximos doce meses hacia las últimas etapas del próximo año. Un ritmo mucho más lento de alzas el próximo año respaldan nuestra llamada a una recuperación de las monedas de los mercados emergentes frente al dólar en 2019.

En cuanto a la guerra comercial entre Estados Unidos y China, creemos que los temores

son algo exagerados. Las declaraciones de Trump son, en nuestra opinión, en gran parte,

teatro político y una táctica de negociación en lugar de cualquier otra cosa. La

convocatoria de una tregua de 90 días entre Trump y Xi en la última reunión del G20 es

una señal alentadora y creemos que es probable que haya un acuerdo comercial entre

EEUU y China en el Año Nuevo.

Euro

Dado que el riesgo político en Italia se está desvaneciendo tras el principio de acuerdo

entre el gobierno italiano y la Comisión Europea sobre el objetivo de déficit

presupuestario del país, el enfoque en la zona euro en 2019 se centrará principalmente

en la política monetaria. Como se mencionó, el BCE ha continuado reiterando que tipos

más altos siguen estando lejos.

La inflación subyacente de la zona euro, el dato clave que el banco central analiza para

decidir sobre la política, se mantiene muy por debajo del objetivo, en 1,0% (Figura 3).

Hasta que no veamos un repunte sostenido en dicho indicador, no podemos ver cómo

el BCE considerará siquiera una política más estricta. Por lo tanto, no prevemos un

aumento en la zona euro hasta el cuarto trimestre de 2019 como muy pronto, más

probablemente en el primer trimestre de 2020 si la inflación no muestra signos de una

tendencia alcista en el corto plazo.

Figura 3: Tasa de inflación Eurozona (2013 – 2018)

Fuente: Thomson Reuters Datastream Fecha: 20/12/2018

En nuestra opinión, es probable que la Reserva Federal y el BCE mantenga la política

relativamente estable el próximo año y vemos un EURUSD, en su mayoría, plano en

2019, alrededor del nivel de 1,15.

GBP

Las noticias macroeconómicas de Reino Unido se han convertido en irrelevantes en los

últimos meses, con todas las miradas puestas en el Brexit. El primer gran obstáculo para Theresa May será aprobar su borrador de acuerdo en la votación del gobierno a

mediados de enero. Parece que esta votación será casi imposible de aprobar, a menos

que haya un cambio significativo, ya que gran cantidad de parlamentarios han declarado

que no respaldarían el acuerdo en su forma actual.

Si la votación no lo aprueba, Reino Unido quedará en una posición muy peligrosa y se

enfrentará a varias alternativas cuya probabilidad es, actualmente, casi imposible de

predecir:

1) Reino Unido deja la UE sin acuerdo el 29 de marzo: Indudablemente, esto

llevaría a una venta masiva de la libra que, creemos, pondría a prueba los

mínimos de enero de 2017 en el cruce GBPUSD. Los aranceles aumentarían, los

precios subirían y el crecimiento podría volverse negativo.

2) Negociaciones reabiertas con la UE: La UE ha declarado repetidamente que no

se pueden llevar a cabo negociaciones adicionales, aunque si se enfrenta a un

Brexit sin acuerdo se pueden otorgar concesiones adicionales.

3) Se revoca el artículo 50: El fallo del TJCE en diciembre garantiza que el gobierno

de Reino Unido podría, simplemente, retirar el Brexit.

4) El artículo 50 se retrasa: esto también ha sido recientemente descartado por la

UE, aunque sigue siendo una posibilidad.

5) Hay otro referéndum: En el Parlamento de Reino Unido ha habido nuevos

llamamientos a a una votación popular. Los mercados ahora dan alrededor de un

40% de posibilidades de otro referéndum el próximo año, aunque Theresa May lo ha descartado firmemente. Esto podría requerir que, primero, se convocaran

unas elecciones generales.

Aviso Legal

Esta es la opinión de los internautas, no de diarioabierto.es

No está permitido verter comentarios contrarios a la ley o injuriantes.

Nos reservamos el derecho a eliminar los comentarios que consideremos fuera de tema.

Su direcciónn de e-mail no será publicada ni usada con fines publicitarios.