La mayoría de los participantes de los mercados de capitales elaboran sus perspectivas anuales en noviembre, por lo que a veces conviene revisarlas a principios de año. Las previsiones de crecimiento económico no suelen variar mucho, a diferencia de lo que ocurre con las perspectivas de los mercados de capitales, que prácticamente se renegocian todos los días (durante la apertura de los mercados). Luego están las instituciones, que también se dejan guiar y se ven influidas por el entorno económico y financiero, pero que –detalle importante–pueden intervenir en él. Su cambio de postura afecta a las perspectivas de este año.

La mayoría de los participantes de los mercados de capitales elaboran sus perspectivas anuales en noviembre, por lo que a veces conviene revisarlas a principios de año. Las previsiones de crecimiento económico no suelen variar mucho, a diferencia de lo que ocurre con las perspectivas de los mercados de capitales, que prácticamente se renegocian todos los días (durante la apertura de los mercados). Luego están las instituciones, que también se dejan guiar y se ven influidas por el entorno económico y financiero, pero que –detalle importante–pueden intervenir en él. Su cambio de postura afecta a las perspectivas de este año.

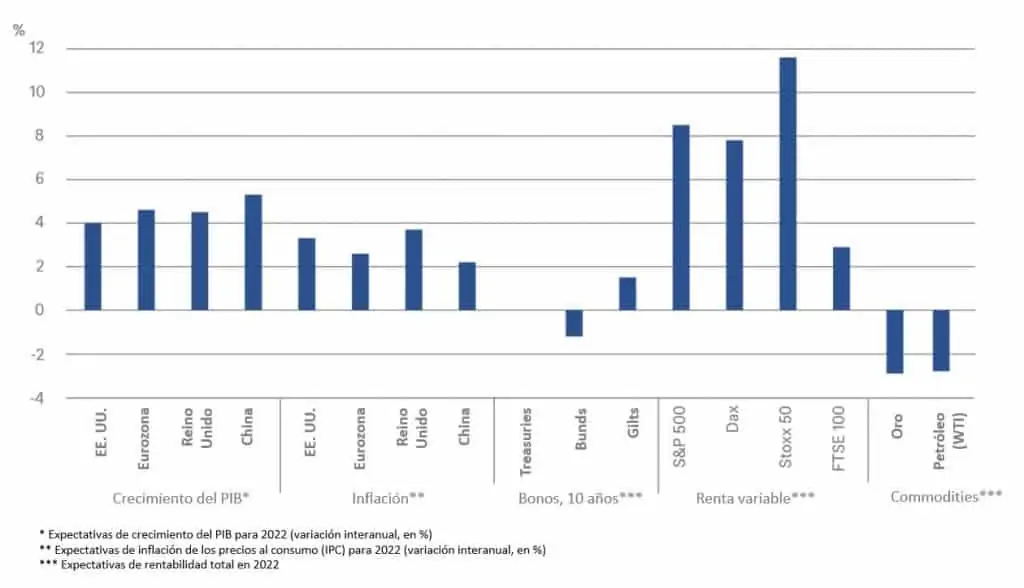

El gráfico recoge las previsiones de DWS para 2022, elaboradas en noviembre. En aquel momento, esperábamos (y aún esperamos) un crecimiento sólido en general, aunque China estará mucho menos conforme con un crecimiento del PIB del 5,3% que Europa con un crecimiento del 4,6%. El hecho de que EE. UU. se quede por detrás de Europa con un crecimiento de tan solo el 4% podría provocar cierta frustración al otro lado del Atlántico, ya que, además, esa tasa de crecimiento solo se alcanzará con la ayuda de un déficit fiscal mucho más alto. Además, el país sigue teniendo unos tres millones de trabajadores menos que antes de la pandemia.

Es precisamente en el área del empleo donde se ha dado la mayor sorpresa de las últimas semanas. Las actas de la reunión más reciente de la Fed han dejado claro que la política monetaria de la Fed ya no depende principalmente del mercado laboral, como afirmaba a mediados de 2021, cuando aún consideraba que la inflación era «transitoria». Ahora, la Fed está preocupada por la inflación, al igual que gran parte de la población.

¿Cómo afecta una postura de la Fed más agresiva, o hawkish, a nuestras previsiones para 2022? La restricción monetaria prevista tendrá un efecto limitado en el crecimiento y, posiblemente, en la inflación, pero es probable que los mercados de capitales sí sientan el impacto. Aunque no anticipábamos un buen año para los bonos gubernamentales, ahora podría ser peor. Tampoco éramos muy optimistas con las perspectivas del oro, que ahora también han empeorado. Puede que los metales preciosos se estén beneficiando de los temores sobre la inflación, pero el aumento de las rentabilidades reales resultará aún más perjudicial. Eso nos deja la renta variable. El inicio de año ya nos ha mostrado que una subida de los tipos de interés más rápida de lo previsto no es muy positiva para las acciones de estilo growth. Los inversores alemanes casi pueden suspirar aliviados por la «aburrida» estructura del DAX.

Sin embargo, no deberíamos sacar conclusiones demasiado rápido sobre todos los valores de un sector que, hasta ahora, se había comportado muy bien. Los valores financieros se benefician de las subidas de tipos. Los cíclicos también suelen comportarse bien cuando las subidas de los tipos de interés reflejan un sólido crecimiento económico. De hecho, las subidas de tipos pueden ser buenas para las Bolsas, y no solamente porque las acciones ofrecen cierto grado de protección frente a la inflación. A los inversores puede que les tranquilice que un banco central que se estaba quedando «por detrás de la curva» esté reaccionando, lo que reduce el riesgo de que tenga que reaccionar de forma más contundente más adelante. Por eso, seguimos bastante cómodos con los precios objetivos que hemos fijado para las acciones de cara a finales de 2022, pero esperamos más volatilidad por el camino.

Aviso Legal

Esta es la opinión de los internautas, no de diarioabierto.es

No está permitido verter comentarios contrarios a la ley o injuriantes.

Nos reservamos el derecho a eliminar los comentarios que consideremos fuera de tema.

Su direcciónn de e-mail no será publicada ni usada con fines publicitarios.