![]()

![]()

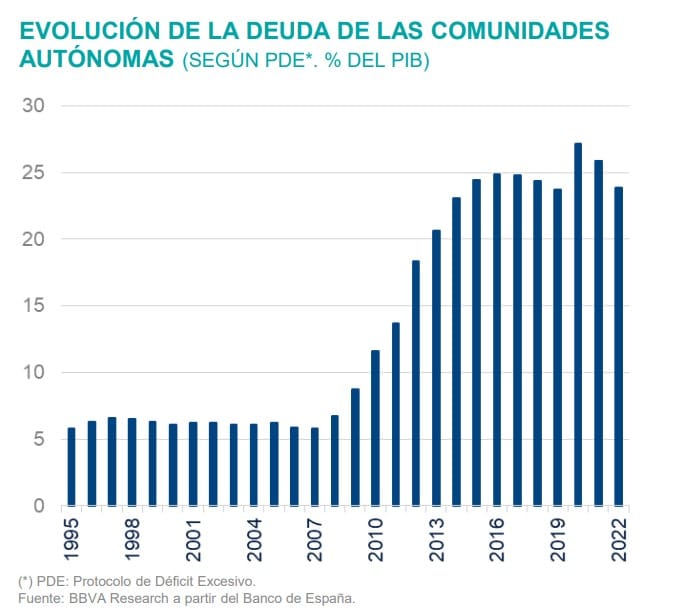

Las crisis de los últimos 15 años se han saldado con un fuerte incremento del endeudamiento autonómico, según un estudio de BBVA Research. La deuda de las comunidades autónomas cerró 2022 en su máximo histórico: más de 316.800 millones€, lo que representa un 23,9% de su PIB. La Comunidad Valenciana, Castilla-La Mancha, Cataluña y Murcia son las comunidades más endeudadas con respecto a su producto interior bruto (PIB),.

Las crisis de los últimos 15 años se han saldado con un fuerte incremento del endeudamiento autonómico, según un estudio de BBVA Research. La deuda de las comunidades autónomas cerró 2022 en su máximo histórico: más de 316.800 millones€, lo que representa un 23,9% de su PIB. La Comunidad Valenciana, Castilla-La Mancha, Cataluña y Murcia son las comunidades más endeudadas con respecto a su producto interior bruto (PIB),.

Hasta 2007 la deuda autonómica permaneció en niveles moderados, con tasas de crecimiento interanual promedio del 7,3%. Ese año, la deuda de las autonomías era de 61.960 millones de euros, un 5,8% del PIB.

Sin embargo la crisis financiera que se desató en 2008 disparó la deuda de las comunidades autónomas. Entre 2008 y 2015, la deuda autonómica creció a un ritmo del 20% anual, hasta alcanzar el 25% del PIB. Entre 2015 y 2020 la deuda se estabilizó en torno al 24% del PIB, pero volvió a subir con la llegada de la COVID. Así, a cierre de 2022, la deuda autonómica alcanzó máximos históricos, superando 316.800 millones de euros, un 23,9% del PIB.

En términos del PIB regional, la Comunidad Valenciana (44%), Castilla-La Mancha, Cataluña (33% ambas) y Murcia (32%) son las cuatro comunidades más endeudadas. Al contrario, las comunidades con una ratio menor son Navarra, Canarias, País Vasco y Madrid, estas tres últimas con una deuda por debajo del 14% de su PIB regional.

El Servicio de Estudios de BBVA ha revisado al alza el crecimiento de la economía española para 2023, para la que prevé un avance del 2,4%. Baleares (3,6%) y Canarias (3,0%), gracias al comportamiento del turismo extranjero, y Madrid (3,0%), debido al buen comportamiento de las exportaciones sobre todo de servicios no turísticos, liderarán el crecimiento autonómico en el presente ejercicio. Sin embargo, BBVA Research rebaja las perspectivas de crecimiento en 2024 (-0,5 pp.), lo que se explica por la desaceleración de la industria turística, el alza de los tipos de interés, que limitan el avance de la inversión, y la constatación de que el impacto de los fondos europeos sobre la inversión y el consumo está siendo, por ahora, menor de lo que se anticipaba.

Las cifras cambian cuando se mira el volumen de la deuda de cada comunidad sobre el total: Cataluña (26,6%), la Comunidad Valenciana (17,4%) y Andalucía (11,9%) concentran el 56% de la deuda autonómica. En términos de deuda per cápita, las comunidades más endeudadas (Cataluña y la Comunidad Valenciana) triplican el nivel de deuda de las menos endeudadas.

Los instrumentos utilizados por las comunidades autónomas para financiarse han evolucionado en función de las condiciones de los mercados. Entre 1995 y 2011, la emisión de valores fue ganando peso. En ese periodo, de media, la emisión de valores representaba un 47% del total de la financiación, frente al 53% de los préstamos. No obstante, el cierre de los mercados en 2012, provocado por la crisis financiera, y la entrada en vigor de mecanismos de liquidez, como el Fondo de Liquidez Autonómico (FLA), restó peso a estos instrumentos de financiación.

El FLA forma parte de los mecanismos que el Gobierno central creó en 2012 para facilitar liquidez a las comunidades autónomas en un momento de cierre de los mercados financieros. Actualmente, el FLA representa casi el 59% de la deuda autonómica, frente al 14% de los valores emitidos en el mercado. A partir de 2020, algunas de las comunidades recurrieron de nuevo a las instituciones financieras para captar financiación y los préstamos ganaron peso hasta representar el 27% del endeudamiento autonómico.

Menor coste de financiación

En cuanto a los costes de financiación, los mecanismos de liquidez han reducido el coste de la deuda autonómica. Aquellas comunidades que nunca han recurrido a la financiación del FLA, y que, por tanto, se financian directamente en mercado, registran un mayor tipo implícito de su deuda. Mientras que, en general, las comunidades con mayor nivel de deuda y mayor dependencia del FLA tienen un coste de la deuda reducido.

Así, el FLA permitió el acceso a la financiación en un momento de cierre de los mercados y, además, a unas condiciones muy favorables. En su ausencia, las comunidades habrían tenido que asumir un coste promedio adicional de más de 1 punto porcentual, lo que habría situado su endeudamiento 2 puntos porcentuales del PIB por encima del nivel registrado en 2022.

Aviso Legal

Esta es la opinión de los internautas, no de diarioabierto.es

No está permitido verter comentarios contrarios a la ley o injuriantes.

Nos reservamos el derecho a eliminar los comentarios que consideremos fuera de tema.

Su direcciónn de e-mail no será publicada ni usada con fines publicitarios.